Nội Dung Chính

Sự xuất hiện của Bphone, Asanzo trên thị trường smartphone đánh dấu sự trở lại của thương hiệu smartphone trong nước trong cuộc đua không cân sức với các đối thủ ngoại.

Cách nhau 1 ngày, hai thương hiệu smartphone lớn nhất thế giới đều tung ra các sản phẩm chủ chốt (flagship) của năm. Apple có bộ ba iPhone 8, 8 Plus và iPhone X với rất nhiều công nghệ đột phá sau nhiều năm Apple sử dụng một kiểu thiết kế. Trong khi Samsung có màn ra mắt hoành tráng Note 8, kèm theo tiện ích Samsung Pay với kỳ vọng doanh số sẽ cao hơn sản phẩm S8.

Màn ra mắt của những người khổng lồ này với ngân sách quảng cáo, marketing hàng chục tỉ USD hằng năm không khỏi khiến nhiều người tiếp tục đặt câu hỏi cho sự xuất hiện và tái xuất hiện của các thương hiệu smartphone Việt Nam như Bphone và Asanzo.

Trong một thị trường từng chứng kiến sự gục ngã của rất nhiều tên tuổi lớn trên thế giới thì sự xuất hiện của các thương hiệu Việt trong năm 2017 là điều đầy bất ngờ, nhất là trong bối cảnh tốc độ tăng trưởng của thị trường smartphone đang chững lại và sức ép của những thương hiệu lớn như Apple, Samsung ngày càng lớn.

Trước hết, BKAV bất ngờ trở lại thị trường bằng dòng sản phẩm Bphone thế hệ tiếp theo dù trước đó công ty này đã rất trầy trật với chiếc Bphone đầu tiên khiến lãnh đạo của BKAV “bị stress cả năm trời”. Đại diện của BKAV cho biết đã đầu tư 500 tỉ đồng cho những chiếc smartphone được thiết kế và sản xuất hoàn toàn tại Việt Nam. Vì thế, dòng sản phẩm cao cấp Bphone 2017 thể hiện quyết tâm rất cao của BKAV trong tham vọng smartphone “Made in Vietnam”.

Về tỉ lệ nội địa hóa của Bphone 2, đại diện BKAV khẳng định 100% thiết kế kiểu dáng, thiết kế điện tử, thiết kế cơ khí và sản xuất của smartphone mới đều ở Việt Nam. Trong đó, thiết kế kiểu dáng, thiết kế mạch điện tử, thiết kế cơ khí do BKAV thực hiện. Trong khi đó, phần sản xuất do BKAV và các đối tác 100% tại Việt Nam đảm trách. Không những thế, ông Nguyễn Tử Quảng, Tổng Giám đốc Công ty BKAV, cho biết, dự kiến cuối năm nay, BKAV sẽ ra mắt dòng sản phẩm smartphone phân khúc tầm trung nhằm mở rộng thị phần. “Xin không tiết lộ về giá, chúng tôi muốn dành bất ngờ cho thị trường”, ông Quảng nói.

Cùng với BKAV, Công ty Asanzo cũng gây bất ngờ khi ra mắt 2 mẫu smartphone phân khúc trung bình S5 và Z5. Sự xuất hiện này đã khiến thị trường smartphone Việt Nam thêm sôi động hơn. Mặc dù vậy, đây lại là thời điểm thị phần smartphone Việt Nam đang thu hẹp đáng kể. Trước khi Asanzo và BKAV tham gia, có tổng cộng 6 thương hiệu tham gia là Mobiistar, Masstel, FPT, Viettel, VinaPhone, Bavapen. Theo ghi nhận của Công ty Nghiên cứu thị trường IDC Indochina, nếu như quý II/2016, nhóm điện thoại Việt chiếm 19% thì nay, con số này chỉ còn khoảng 6%, tương đương 180.000 máy được đưa ra thị trường, chủ yếu tập trung ở mức giá từ 1-3 triệu đồng.

Đại diện IDC Indochina cho biết nhiều khả năng con số này sẽ khó có thể giảm trong thời gian tới vì các hãng điện thoại Trung Quốc đang dịch chuyển lên phân khúc trên 5 triệu đồng trở lên. Tuy nhiên, khả năng tăng thị phần cũng không dễ dàng nhất là khi tốc độ tăng trưởng smartphone ở Việt Nam hiện đang chững lại. “Nếu như các năm trước tốc độ tăng trưởng smartphone là hai chữ số thì nay đã giảm chỉ còn một chữ số”, vị đại diện này nói.

Đối đầu không cân sức

Từ năm 2003-2004, các dòng máy tiền thân của smartphone là PDA (Personal Digital Assistant – tạm dịch thiết bị kỹ thuật số cá nhân) như O2 đã khá phổ biến, nhưng chỉ chiếm dưới 5% thị phần. Phần lớn thị phần thời đó nằm trong tay Nokia (Phần Lan) và các dòng điện thoại phổ thông (Featured Phone) của Samsung (Hàn Quốc).

Các hãng điện thoại Việt Nam lúc đó như Q (tiền thân là QMobile), Mobiistar, Conspeed, Masstel, Bapaven… chủ yếu kinh doanh điện thoại phổ thông. Nổi bật nhất thời điểm đó là Q với các mẫu điện thoại hai sim hai sóng. Từng có thời điểm Q chiếm 30% thị phần điện thoại phổ thông, đe dọa vị trí của Nokia.

Hai năm sau ngày Apple ra mắt iPhone, thị trường smartphone thế giới bắt đầu sôi sục khi Samsung, HTC… dồn lực gia nhập lĩnh vực này. Giữa năm 2010, Samsung đại diện cho các dòng điện thoại Android thách thức iPhone của Apple với mẫu Galaxy S1, sau 3 năm, S1 bán được 25 triệu chiếc. Năm 2011, mẫu S2 của hãng được thị trường tiếp tục đón nhận với doanh số gấp đôi S1, từ đó cuộc chiến smartphone được dẫn dắt bởi Samsung và Apple.

Giai đoạn 2010-2012, các hãng điện thoại Việt Nam mới bắt đầu đưa ra thị trường các sản phẩm smartphone, tiêu biểu trong nhóm này ngoài các thương hiệu cũ như Q, Mobiistar, Masstel còn có cái tên mới là HKPhone (sau này đổi tên thành Rovi) của Tập đoàn LTT Group, chủ yếu tập trung vào phân khúc dưới 3-4 triệu đồng.

Phần lớn các smartphone Việt có một đối tác rất quen thuộc: MediaTek. Thành lập năm 1997 ở Đài Loan, MediaTek là công ty có tiếng trong lĩnh vực sản xuất chip xử lý cho đầu DVD, tivi và điện thoại phổ thông. Năm 2010, đơn vị này mới giới thiệu bộ xử lý cho smartphone, doanh nghiệp đầu tiên sử dụng là Lenovo. Hai năm sau, MediaTek bán được 110 triệu bộ xử lý ở Trung Quốc, vượt qua cả Qualcomm (Mỹ).

Phần lớn các smartphone Việt có một đối tác rất quen thuộc: MediaTek. Thành lập năm 1997 ở Đài Loan, MediaTek là công ty có tiếng trong lĩnh vực sản xuất chip xử lý cho đầu DVD, tivi và điện thoại phổ thông. Năm 2010, đơn vị này mới giới thiệu bộ xử lý cho smartphone, doanh nghiệp đầu tiên sử dụng là Lenovo. Hai năm sau, MediaTek bán được 110 triệu bộ xử lý ở Trung Quốc, vượt qua cả Qualcomm (Mỹ).

MediaTek không chỉ cung cấp các bộ xử lý mà còn cung cấp các điện thoại thiết kế mẫu, phần mềm cơ bản…. Sau đó, các công ty mua linh kiện smartphone, rồi chuyển tới các xưởng sản xuất nhỏ nằm rải rác khắp thành phố Thâm Quyến để lắp ráp, kể cả các sản phẩm nhái thương hiệu nổi tiếng. Sự xuất hiện của MediaTek giúp các doanh nghiệp tiết kiệm rất nhiều chi phí để nghiên cứu, thiết kế, tích hợp linh kiện và quan trọng nhất là khâu kiểm thử sản phẩm.

Với sự trợ lực này, chi phí để sản xuất một chiếc smartphone Android có thời điểm chỉ khoảng 40 USD, được bán lẻ ra thị trường với giá khoảng 65-70 USD, giúp cho smartphone giá rẻ cạnh tranh quyết liệt với các sản phẩm của Apple, Samsung.

Nhưng khi cánh cửa cơ hội chưa kịp rộng mở cho các doanh nghiệp trong nước, thị trường xuất hiện nhân tố đáng gờm khác: smartphone giá rẻ của Trung Quốc. 2012 là năm cực thịnh của dòng điện thoại này do nhu cầu sử dụng của người Trung Quốc bùng nổ. Theo Công ty Nghiên cứu thị trường HIS iSuppli, nhu cầu tiêu thụ smartphone Trung Quốc năm 2012 đạt 186 triệu chiếc, tăng 180% so với cùng kỳ năm ngoái và chủ yếu là smartphone dưới 5 triệu đồng. Các công ty lớn Trung Quốc như Lenovo, Coolpad, TCL, ZTE, Xiaomi, Huawei… không bỏ qua cơ hội này và không chỉ trong nước mà còn mở rộng sang các nước đang phát triển, trong đó có Việt Nam.

Không những thế, ở Việt Nam, các hãng điện thoại nội không chỉ chịu sức ép của smartphone Trung Quốc mà còn đến từ Nokia (thời điểm này chưa bị Microsoft mua lại). Hãng điện thoại Phần Lan nhận ra sự sa sút thị phần ngày càng lớn đã đặt cược vào canh bạc với dòng smartphone Lumia sử dụng hệ điều hành Windows Phone. Trong bối cảnh đó, Q ra mắt các dòng smartphone 7 triệu đồng, còn HKPhone trung thành với chiến lược “giá rẻ, cấu hình khủng”, nhưng do không kiểm soát được chất lượng sản phẩm nên thất bại và âm thầm rời khỏi thị trường.

“Trong thời gian qua, smartphone thương hiệu Việt chắc chỉ còn mỗi Mobiistar trụ lại trên thị trường”, ông Đoàn Văn Hiểu Em, Giám đốc ngành hàng Điện thoại của Thế Giới Di Động, cho biết. Thực vậy, không có các buổi ra mắt sản phẩm hoành tráng, không đưa ra các khái niệm công nghệ mới như Asanzo hay BKAV, nhưng Mobiistar là thương hiệu Việt trụ vững trên thị trường trong thời gian qua. Năm 2016, đơn vị này bán ra 1,5 triệu thiết bị, 70% là smartphone. Còn tính đến quý II năm nay, Mobiistar chiếm khoảng một nửa điện thoại Việt đưa ra thị trường.

Tiền thân của Mobiistar là Công ty P&T Mobile, nhà phân phối của ba hãng điện thoại Sony Ericsson, Motorola và HTC. Năm 2012, Mobiistar bắt đầu tham gia kinh doanh mảng smartphone với mẫu điện thoại đầu tiên có giá khoảng 2,7 triệu đồng. Đây cũng là thời điểm công ty chủ quản cùng tên ra đời thay thế cho P&T Mobile, theo ông Ngô Nguyên Kha, Giám đốc Điều hành Công ty, là để cơ cấu lại mô hình hoạt động từ một công ty phân phối sang công ty quản lý thương hiệu và tiếp thị sản phẩm.

Ở Việt Nam, quyền lực các nhà bán lẻ công nghệ rất lớn và các doanh nghiệp chưa có kênh nào hữu hiệu hơn để tiếp cận khách hàng. Ông Kha hiểu rất rõ điều này và chính sách của Công ty luôn gắn liền với các nhà bán lẻ. 70% doanh số của Mobiistar đến từ kênh hiện đại, 30% truyền thống, Mobiistar có mặt hầu như trên toàn quốc.

Thực ra, rất nhiều hãng điện thoại Trung Quốc đang mở rộng thị phần ở nông thôn nhưng Mobiistar có cách riêng để giữ chân các đối tác này. Theo ông Kha, Mobiistar không chỉ cung cấp sản phẩm mà còn cung cấp các giải pháp tiếp thị cho đối tác này. “Mỗi chương trình tiếp thị có thể giúp các đối tác ở nông thôn có lượng khách hàng mới, đó là cách chúng tôi giữ chân họ”, ông Kha nói.

Về mặt sản phẩm, dù doanh số chính đến từ smartphone dưới 4 triệu đồng nhưng hầu như năm nào, Mobiistar cũng đưa ra các mẫu trên 5 triệu đồng. Đó là cách, theo ông Kha để bắt kịp các xu hướng công nghệ mới. Cuối cùng là khâu bảo hành sản phẩm, Mobiistar có đội ngũ 100 nhân viên bảo hành cùng Fanpage khoảng 1,5 triệu người theo dõi trên Facebook để giải đáp các thắc mắc hay trục trặc về mặt kỹ thuật của người sử dụng, với tỉ lệ phản hồi đạt 100%.

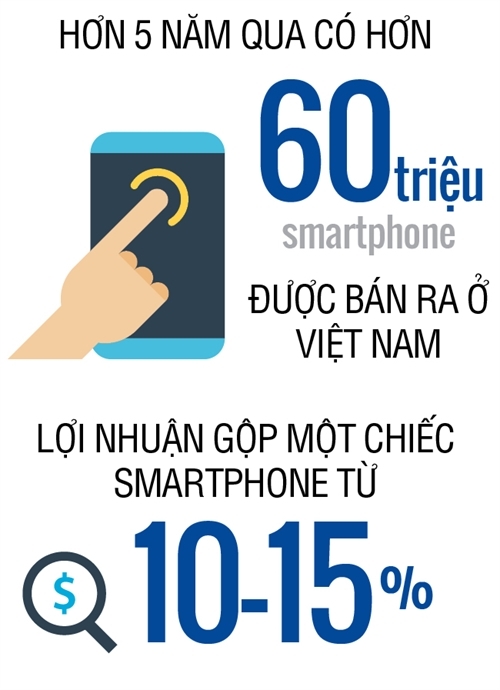

Tuy nhiên, khả năng lớn nhất của Mobiistar chính là dự đoán được nhu cầu thị trường. Việc ứng dụng công nghệ giúp Công ty biết được khi nào cần xả hàng để giữ thị trường, khi nào cần nhập thêm. Bởi tỉ lệ hoa hồng doanh nghiệp kinh doanh smartphone ở các chuỗi lớn là 25% trở lên, các đại lý địa phương từ 15-20%, tính ra lợi nhuận gộp trung bình mỗi chiếc smartphone bán ra dao động từ 10-15% giá bán. Vì thế, các mẫu smartphone giá rẻ chịu rất nhiều rủi ro vì chỉ cần tồn kho 6 tháng sẽ khó có thể cạnh tranh với các mẫu điện thoại Trung Quốc ra sau có cấu hình cao hơn, giá bằng hoặc rẻ hơn.

Nuôi tiếp hy vọng

Cuối quý II/2017, bảng xếp hạng của thị trường smartphone Việt Nam gần như không có nhiều thay đổi. Theo thống kê của IDC Indochina, dẫn đầu mảng smartphone sử dụng hệ điều hành Android (Google) vẫn là Samsung với 39% thị phần, về nhì là Oppo với 27%, Apple giữ vị trí thứ 3 với 4,4% thị phần. Đến nay, đã có hơn 60 triệu smartphone, tính luôn hàng xách tay, được bán ra ở thị trường Việt Nam. Với dân số khoảng 100 triệu người, số lượng smartphone đã đạt ngưỡng bão hòa, tốc độ tăng trưởng ước tính chỉ còn từ 5-9% mỗi năm. Mặc dù vậy, Việt Nam hấp dẫn trong mắt các doanh nghiệp smartphone Trung Quốc.

Điển hình là sự gia nhập của hãng điện thoại Xiaomi. Sau nhiều năm chần chừ, doanh nghiệp này đã chính thức gia nhập Việt Nam thông qua nhà phân phối chính thức là Digiworld. Chiến lược Xiaomi rất rõ ràng, trong 2 năm tới Xiaomi sẽ bán các mẫu smartphone giá thấp, cấu hình cao để giành thị phần, mục tiêu của Xiaomi là đưa các thiết bị iOT khác như đồng hồ, máy hút bụi, xe đạp… vào thị trường Việt Nam và chiếc smartphone là thỏi nam châm để hút khách hàng.

Oppo Việt Nam thì đưa ra chiến dịch mở các Brand shop để chuẩn bị tấn công vào phân khúc trên 7 triệu đồng. Đây là địa điểm Oppo sẽ giới thiệu các dòng điện thoại cao cấp nhất của hãng, trưng bày những sản phẩm phiên bản giới hạn không kinh doanh ở Việt Nam. Hằng tháng, Brand shop còn cung cấp các dịch vụ tiện ích miễn phí như in ảnh từ điện thoại thông minh, vệ sinh máy, sạc pin hoặc truy cập wifi cho khách hàng là người dùng không chỉ của Oppo mà các hãng khác.

Theo dự kiến, Công ty sẽ mở hơn 100 chi nhánh theo mô hình Oppo Brand shop trong năm sau trên toàn quốc bằng cách thử nghiệm cùng lúc 3 mô hình: trong trung tâm thương mại, ở các đại lý có từ 2 chi nhánh trở lên ở địa phương và ở ngay các đối tác bán lẻ hiện đại như Thế Giới Di Động, Viễn Thông A, FPT… “Định nghĩa sự cao cấp hiện nay không chỉ đến từ các thiết bị đắt tiền mà nó còn bao hàm các hệ sinh thái cao cấp đi kèm như không gian bán hàng hiện đại, dịch vụ chăm sóc khách hàng thân thiện”, ông Đặng Quốc Cường, Giám đốc Marketing Oppo Việt Nam, cho biết. Không chỉ ở Việt Nam, Oppo còn mở Brand shop ở các nước Đông Nam Á và Ấn Độ. Con số ước tính có thể lên đến vài ngàn cửa hàng ở các quốc gia này. Theo ông Ryan Reith, nhà phân tích của IDC, thị trường Trung Quốc đã chậm lại, cách duy nhất để tăng trưởng là xây dựng ở Đông Nam Á và Ấn Độ. Các cửa hàng như vậy giúp nâng cao nhận thức của khách hàng về thương hiệu Oppo.

Về phía Samsung, năm nay là năm đầu tiên chứng kiến doanh nghiệp này đẩy mạnh tiếp thị ở tất cả các phân khúc. Motorola và Nokia cũng đang quay trở lại thị trường smartphone với nhiều sản phẩm mới. Đây gần như là bức tranh chung của Đông Nam Á, khi mà các thương hiệu smartphone nội địa mất dần thị phần về tay các doanh nghiệp ngoại. Tuy nhiên, vẫn có trường hợp ngoại lệ là Philippines, theo báo cáo quý II/2017 của IDC Asia Pacific, các doanh nghiệp nội nước này đang chiếm 41% thị phần, sụt giảm 8% so với cùng kỳ năm ngoái, nhưng cũng là một điểm nhấn ở trong khu vực. Chẳng hạn, Cherry Mobile là doanh nghiệp Philippines đang dẫn đầu thị trường về doanh số bán ra, vượt cả doanh thu lẫn thị phần của Samsung và các thương hiệu Trung Quốc, chủ yếu là smartphone giá rẻ.

Thị trường tăng trưởng chậm, các hãng lớn thắt chặt ở các phân khúc, không nhiều nhà bán lẻ triển khai dịch vụ bán hàng cho doanh nghiệp, không có yếu tố thời điểm như Cherry Mobile, các thương hiệu điện thoại Việt sẽ đối phó như thế nào? “Thật ra khách hàng vẫn mong muốn sử dụng smartphone thương hiệu Việt với điều kiện đó là các sản phẩm tốt, giá phù hợp”, ông Hiểu Em cho biết. Đây có lẽ là động lực lớn nhất cho các doanh nghiệp Việt Nam tham gia. Với lợi thế am hiểu thị trường nông thôn và đội ngũ giao nhận được đầu tư bài bản, ông Tam của Asanzo cho biết sẽ liên kết với các cửa hàng kinh doanh điện thoại nông thôn, dự kiến sẽ đạt hơn 1.500 điểm vào cuối năm nay, chủ yếu tập trung khu vực phía Nam. “Asanzo kỳ vọng sẽ có được 4% thị phần trong thời gian tới”, ông Tam dự báo.

Với dân số khoảng 100 triệu người, số lượng smartphone đã đạt ngưỡng bão hòa, tốc độ tăng trưởng ước tính chỉ còn từ 5-9% mỗi năm.

Về phía mình, BKAV vẫn giữ được sự lạc quan và tự tin vốn có. Theo ông Quảng, việc ra mắt Bphone 2 chứng minh Công ty có thể làm các mẫu smartphone cao cấp. Điện thoại di động là đỉnh cao công nghệ nên nếu muốn trở thành tập đoàn công nghệ đỉnh cao, thì phải làm những thứ đỉnh cao. Như vậy, Bphone là tầm nhìn tương đối xa của BKAV trong việc định vị trở thành một tập đoàn công nghệ, hơn là các yếu tố thị trường và doanh thu trước mắt. Tuy nhiên, cho những mục tiêu ngắn hạn, BKAV hứa hẹn cũng ra mắt các mẫu smartphone trung bình trong thời gian tới. Ông Quảng tin rằng, 5-10 năm tới, BKAV sẽ có chỗ đứng vững chắc trên thị trường smartphone.

Cuối cùng là Mobiistar duy trì chiến lược “cố gắng làm tốt hơn những gì đang làm tốt”. Ông Kha cho rằng thị trường luôn có một khoảng trống dành cho các doanh nghiệp biết tận dụng. Bên cạnh đó, Mobiistar cũng đã nghĩ đến câu chuyện xuất khẩu, thông qua việc hợp tác với một doanh nghiệp smartphone nước ngoài. Theo đó, bằng kinh nghiệm của mình, Mobiistar sẽ hỗ trợ doanh nghiệp chọn đối tác công nghệ, phân khúc thị trường, hình ảnh tiếp thị… “Chúng tôi hy vọng sẽ chia sẻ câu chuyện này trong tương lai gần”, ông Kha nhận định.