Nội Dung Chính

Các thương hiệu bia ngoại như Heineken với định vị thương hiệu ở phân khúc cao cấp đang tăng trưởng mạnh do xu thế sử dụng các sản phẩm chất lượng cao của người Việt. Việc thừa hưởng các kinh nghiệm và chiến lược marketing toàn cầu của công ty mẹ giúp các hãng bia ngoại gây được ấn tượng mạnh cho người tiêu dùng, đặc biệt trong phân khúc cao cấp.

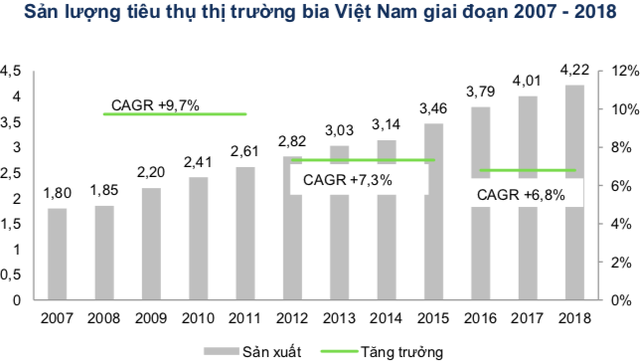

Với văn hoá kinh doanh trên bàn nhậu, Việt Nam đang là một trong những thị trường bia lớn nhất thế giới. Năm 2017, tổng sản lượng tiêu thụ bia đạt 4 tỷ lít bia chiếm 2,1% tổng sản lượng bia toàn cầu, đứng thứ 10 thế giới và thứ 3 trong khu vực châu Á (sau Trung Quốc và Nhật Bản).

Tốc độ tăng trưởng ngành đạt 5,7% cao nhất trong nhóm 10 quốc gia có quy mô thị trường lớn nhất. Xét trong giai đoạn 10 năm (2007-2017), tốc độ tăng trưởng kép mỗi năm (CAGR) của Việt Nam đạt 8,3% cao nhất trong nhóm này. Trong giai đoạn 2007-2017, quy mô thị trường Việt Nam tăng 15 bậc từ 25 lên thứ 10 thế giới.

Ngành bia đang được cao cấp hoá

Tuy nhiên, trên sân chơi ấy, các thương hiệu bia Việt đang thất thế trong việc canh tranh thị phần! Thực tế cho thấy các doanh nghiệp sở hữu thương hiệu bia Việt như Sabeco (Saigon Export, 333…), Habeco (Trúc Bạch, Bia Hà Nội…), Carlsberg (Huda) đều xu hướng giảm thị phần. Trong khi đó, Heineken với các thương hiệu bia ngoại (Heineken, Tiger…) gia tăng thị phần đáng kể.

Xét trong giai đoạn 2014 – 2017, tốc độ tăng trưởng của phân khúc cao cấp CAGR đạt 15%, ngược lại phân khúc giá rẻ có mức tăng trưởng thấp CAGR chỉ đạt 4,8% cho thấy người Việt đang có xu hướng chuyển lên sử dụng các sản phẩm cao cấp hơn.

Các thương hiệu bia ngoại như Heineken với định vị thương hiệu ở phân khúc cao cấp đang tăng trưởng mạnh do xu thế sử dụng các sản phẩm chất lượng cao của người Việt. Việc thừa hưởng các kinh nghiệm và chiến lược marketing toàn cầu của công ty mẹ giúp các hãng bia ngoại gây được ấn tượng mạnh cho người tiêu dùng, đặc biệt trong phân khúc cao cấp.

Nhận thấy xu thế mới của ngành bia, các doanh nghiệp nội địa cũng bắt đầu tập trung hơn vào phân khúc cao cấp – cho mức sinh lợi cao hơn nhưng đòi hỏi chiến lược kinh doanh bài bản hơn.

Ghi nhận, Sabeco với chiến lược thuê tư vấn nước ngoài làm marketing cho sản phẩm bia Saigon Special đã giành được thị phần thứ 2 trong phân khúc cao cấp và được biết đến nhiều hơn trong giới trẻ. Sự kiện ThaiBev mua lại Sabeco cuối năm 2017, trực tiếp tham gia quản lý điều hành từ quý 2/2018 được kỳ vọng sẽ cải thiện khả năng quản lý, tăng cường khả năng cạnh tranh, đặc biệt trong phân khúc cao cấp.

Hay Habeco cũng tham gia phân khúc cao cấp bằng việc gây dựng lại một sản phẩm đã từng là thương hiệu của Hà thành – Bia Trúc Bạch. Tuy nhiên, sản phẩm này vì nhiều lý do vẫn chưa thể khẳng định được vị trí của mình như kỳ vọng.

Doanh nghiệp bia sụt giảm biên lợi nhuận

Điểm lại năm 2018, ngành bia Việt Nam có khoảng 110 doanh nghiệp sản xuất, phân bổ rộng khắp các vùng miền với sản lượng sản xuất ước tính lên đến 4,3 tỷ lít bia, sản lượng tiêu thụ ước tính đạt 4,2 tỷ lít bia. Như vậy, nhiều khả năng Việt Nam sẽ vượt qua Ba Lan để trở thành thị trường bia lớn thứ 9 thế giới, Chứng khoán FPT (FPTS) nhận định.

Tuy nhiên, tăng trưởng sản lượng của ngành bia đang có dấu hiệu chậm lại, 3 năm gần nhất tốc độ tăng trưởng đều giảm so với tăng trưởng các giai đoạn trước. Cụ thể, giai đoạn 2007-2011 CAGR đạt 9,7%, giai đoạn 2012-2015 CAGR là 7,3%, giai đoạn 2016-2018 chỉ tiêu này chỉ còn 6,8%.

Vi mô tại doanh nghiệp, kết quả kinh doanh 9 tháng đầu năm 2018 cho thấy sự sụt giảm trong biên lợi nhuận. Đơn cử Sabeco (SAB) ghi nhận biên lợi nhuận gộp 23%, biên lợi nhuận sau thuế đạt 14%; hai chỉ tiêu này cùng kỳ năm 2017 lần lượt là 27% và 16%. Tương tự, Habeco ghi nhận biên lợi nhuận gộp 25%, biên lợi nhuận sau thuế đạt 8%; đồng thuận giảm so với mức cùng kỳ năm 2017 lần lượt là 27% và 9%.

Theo giới quan sát, nguyên nhân tỷ suất lợi nhuận của các doanh nghiệp ngành bia suy giảm trong năm 2018 chủ yếu đến từ chi phí đầu vào tăng. Cụ thể, giá thóc đại mạch trung bình luỹ kế 3 tháng đầu năm là 127 USD/tấn (tăng 30% so với cùng kỳ). Giá gạo trung bình đạt 424 USD/tấn, tăng 6%. Và cuối cùng là thuế tiêu thụ đặc biệt tăng từ 60% lên 65% trong năm 2018, gánh nặng thuế này không được chuyển hết cho người dùng cuối cùng cũng là nguyên nhân góp phần làm giảm tỷ suất lợi nhuận của các doanh nghiệp trong ngành.

Tăng trưởng ngành trong năm 2019 sẽ đi ngang

Bước sang năm 2019, xu thế tốc độ tăng trưởng giảm cũng đang yếu dần, minh chứng là năm 2018 tăng trưởng tương đương với mức tăng trưởng năm 2017. Điều này cho thấy giai đoạn tăng trưởng nóng đã qua và tăng trưởng ngành bia đang dần ổn định hơn, FPTS cho biết.

Dự báo cho năm tới, nhu cầu tiêu thụ bia tại thị trường Việt Nam được kỳ vọng tăng trưởng tốt do một số yếu tố hỗ trợ phải kể đến như:

- Văn hóa ăn nhậu của người Việt ưa chuộng bia, bia hiện chiếm đến 93% lượng tiêu thụ đồ uống có cồn tại Việt Nam;

- Cơ cấu dân số Việt Nam vẫn sẽ trong giai đoạn dân số vàng, lượng người tiêu thụ tiềm năng lớn được duy trì trong thời gian dài là động lực để nguồn cầu bia trên thị trường tăng trưởng;

- So với các nước có cùng văn hóa và thể trạng con người tương đồng, chỉ số tiêu thụ bia Việt Nam vẫn thấp hơn Hàn Quốc và Nhật Bản…

Mặc dù vậy, tăng trưởng ngành khó vượt qua mức tăng trưởng năm 2018 do xu thế tốc độ tăng trưởng giảm đã duy trì và thành xu hướng trong 10 năm qua. FPTS ước tính tăng trưởng ngành bia năm 2019 ở mức tương đương với năm 2018, khoảng 5-6%.

Cùng với đó, tỷ suất lợi nhuận ngành ước tính tiếp tục giảm do giá nguyên liệu tăng. Một số nguyên liệu cho quá trình sản xuất bia tại Việt Nam có xu hướng tăng giá trong 2019 là malt và gạo. Trong đó, Malt chiếm 33% cơ cấu chi phí – do ảnh hưởng của việc giảm diện tích trồng đại mạch tại châu Âu, giá đại mạch tăng khoảng 25% trong năm 2018 và được dự báo tiếp tục tăng khoảng 10% trong năm 2019 (theo World Bank).

![5 trong số các nền tảng thương mại điện tử tốt nhất [2024]](https://wikimarketing.vn/wp-content/uploads/2023/02/Screenshot_12-218x150.png)