Nội Dung Chính

Trong mắt Masan Group, ngành hàng tiêu dùng nhanh có gì hấp dẫn khiến đại gia này mạnh tay đầu tư đến như vậy?

Chỉ ít ngày sau khi nhận thêm 200 triệu USD từ KKR và công bố khoản đầu tư vào Vĩnh Hảo. Ngày 5/2/2013, HĐQT Masan Group đã phê duyệt việc đầu tư mua tối đa 100% cổ phần của một công ty đại chúng hoạt động trong lĩnh vực hàng tiêu dùng nhanh (FMCG) với giá trị đầu tư tối đa là 700 tỷ đồng.

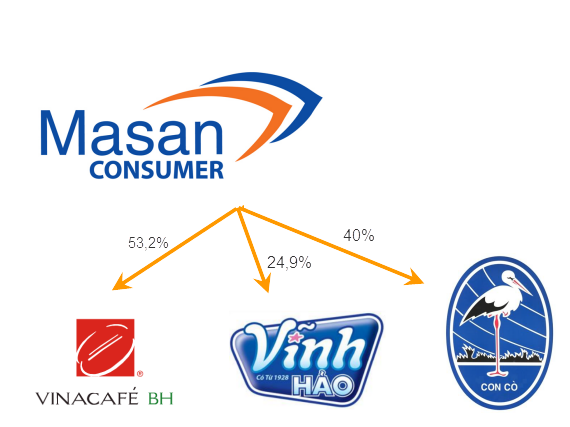

Trong 2 năm vừa qua, Masan Consumer đã thực hiện mua 53,2% cổ phần của Vinacafe Biên Hòa; 40% cổ phần của Proconco (Cám Con Cò) và 24,9% cổ phần của Nước khoáng Vĩnh Hảo.

Vậy trong mắt Masan Group, ngành hàng tiêu dùng nhanh có gì hấp dẫn khiến đại gia này mạnh tay đầu tư đến như vậy?

Việt Nam – Tiềm năng còn rất lớn

Trong nhận định về ngành hàng tiêu dùng nhanh của Masan, công ty này đã đưa ra nhiều lý do thuyết phục rằng thị trường Việt Nam thực sự là mảnh đất còn nhiều màu mỡ cho ngành hàng FMGC.

Sự phát triển của nền kinh tế thị trường trong hơn 25 năm đổi mới đã giúp Việt Nam trở thành một trong những nền kinh tế phát triển nhanh nhất trong khu vực với tốc độ tăng trưởng GDP hàng năm là 14,1% (giai đoạn 2007-2011).

Sự giàu lên của nền kinh tế đã kích thích và thúc đẩy người tiêu dùng chi tiêu mạnh hơn. Với tốc độ tăng trưởng chi tiêu tiêu dùng bình quân đạt 17,2% (2007-2011).

Kinh tế Việt Nam cũng được dự báo là một trong những nền kinh tế phát triển nhanh nhất châu Á, bởi:

– Là một trong những quốc gia có hồ sơ nhân khẩu học trẻ nhất châu Á, 68% trên tổng số dân 90 triệu người ở Việt Nam có độ tuổi dưới 40.

– GDP thực được dự đoán sẽ đạt mức trung bình cao nhất trong khu vực trong 5 năm tới với mức tăng 7%/năm.

– Là một trong những thị trường dẫn đầu thế giới về mức độ tin tưởng tiêu dùng với mức tăng doanh số bán lẻ là 24% năm 2011 và chi tiêu cá nhân chiếm 68% GDP năm 2011.

– Tổng mức đầu tư chiếm 38% GDP năm 2011.

– Nhận được khoản giải ngân của các nhà đầu tư FDI toàn cầu tăng 6% lên mức 12 tỷ USD năm 2011.

– Tài nguyên thiên nhiên, dầu mỏ, khoáng sản và đất sản xuất dồi dào.

Nền kinh tế Việt Nam có sự phục hồi mạnh trong năm 2009 từ cuộc khủng hoảng tài chính toàn cầu với tốc độ tăng trưởng GDP thực tế là 5,3%/năm, nhanh thứ ba ở châu Á sau Trung Quốc và Ấn Độ.

Ngành hàng tiêu dùng nhanh (FMCG) – Bánh ngon?

Trong giai đoạn 2007-2011, chi tiêu bình quân của mỗi người dành cho thực phẩm và đồ uống không cồn tại 7 quốc gia: Việt Nam, Ấn Độ, Trung Quốc, Indonesia, Malaysia, Philippines, Thái Lan đều có sự gia tăng.

Tuy nhiên, Việt Nam có mức chi tiêu dành cho thực phẩm và đồ uống bình quân đầu người thấp nhất, chỉ 201 USD/người (năm 2011), và chi tiêu dành cho các mặt hàng này bình quân đầu người so với tổng thu nhập vẫn chỉ chiếm một phần nhỏ.

Với dân số trẻ gia nhập thị trường lao động, mức chi tiêu trung bình của mỗi người tiêu dùng Việt Nam sẽ còn tiếp tục tăng vào năm 2012-2016. Năm 2012, dự kiến chi tiêu cho thực phẩm và đồ uống của người tiêu dùng Việt sẽ đạt 276 USD/người/năm.

Đến năm 2016, tổng chi tiêu của người tiêu dùng với thực phẩm và đồ uống sẽ tăng lên 25,2 tỷ USD so với mức 17,7 tỷ USD năm 2011.

Chiến lược của Masan

Với các yếu tố hấp dẫn kể trên, việc Masan Group tung ra con ‘át’ Masan Consumer trong các thương vụ mua bán gần đây cho thấy thêm thế ‘rắn săn mồi’ của đại gia này trong năm Quý Tỵ sắp tới.

Chiến lược ngành: Masan Consumer thực hiện chiến lược “chọn sân chơi”. Các tiêu chí lựa chọn ngành bao gồm:

– Các mặt hàng thực phẩm và đồ uống có cơ hội thị trường lớn và có qui mô thị trường tiềm năng đạt ít nhất 500 triệu USD.

– Những thị trường có khả năng xây dựng một thương hiệu cao cấp và tạo ra lợi nhuận cao (tỷ suất lợi nhuận gộp ít nhất là 30%)

– Thị trường cạnh tranh, đang bị chi phối bởi các doanh nghiệp nhà nước hoặc thị trường manh mún và có lộ trình hợp nhất rõ ràng.

– Các thị trường có thể gia tăng giá trị thông qua nội địa hóa sản phẩm, tập trung vào khẩu vị địa phương và sức khỏe.

Chiến lược thực thi: Tập trung tiếp thị sản phẩm mạnh, tuyển dụng nhân sự cấp cao quốc tế.

Chiến lược tài chính:

– Đặt mục tiêu tỷ suất lợi nhuận gộp trên 30%;

– Triển khai chi phí vốn thấp, ROE trên 25%.

– Duy trì cấu trúc tài sản thận trọng với đòn cân nợ thấp, tỷ lệ Nợ/EBITDA dưới 3.

– Sử dụng mô hình “thu tiền khi giao hàng”.

Chiến lược tăng trưởng: Tấn công ngành mới bằng mua bán-sáp nhập.